路線価とは?計算方法や見方、調べ方を解説

一般的に、路線価とは公的な土地の評価の1つで、土地等にかかる相続税や贈与税を算出する評価額を求めるために用いられます。この記事では、路線価の概要から、地価公示価格や固定資産税評価額との違い、計算方法や調べ方を解説します。

目次

路線価とは?

路線価とは、全国の民有地について行政機関が定めた、土地(宅地)等の公的評価額を算出するための基準となる価額で、公的な土地の評価の1つです。個人が土地の時価を把握して適正な値付けをすることは難しいため、簡易に価額を求められるように、行政機関が公的評価の基準を定めて発表しています。

路線価と呼ばれる理由は、路線(道路)ごとに価額が割り振られているからです。路線価には「相続税路線価」と「固定資産税路線価」の2種類があります。以下でそれぞれについて見ていきましょう。

相続税路線価

相続税路線価とは、土地等の相続税や贈与税を算出する際に使用される相続税評価額の1㎡(1平方メートル)あたりの価額です。国税庁により、毎年1月1日を評価時点として7月ごろに公表されます。

相続税路線価の設定は、1年間の地価変動等を考慮し、地価公示価格等をもとにした価額の8割程度をめどに定められています。

固定資産税路線価

固定資産税路線価とは、道路(路線)に面した宅地1㎡あたりの価額で、固定資産税評価額を算出するために使用されます。固定資産税評価額は、固定資産税、都市計画税、不動産取得税、登録免許税の算出根拠となります。市区町村(東京23区は東京都)により、3年ごとに評価基準年の前年の1月1日を評価時点として4月ごろに公表されます。

固定資産税路線価は、地価公示価格等の7割程度をめどに定められています。

路線価が地価公示価格等の7割~8割になる理由

相続税路線価は地価公示価格等の8割程度、固定資産税路線価は地価公示価格等の7割程度を目安に設定されるのは、土地基本法にもとづいて公的土地評価額の相互間の均衡が図られるように運用されているからです。地価公示価格(都道府県地価調査価格)、相続税路線価、固定資産税路線価という3つの公的土地評価額のバランスを保つようにルールが設けられ、価額が決まっています。

なお、路線価は主に税額の算出で使われますが、相続税と固定資産税では対象となる税金や評価機関が異なります。2つの路線価の特徴を以下の表にまとめましたので、ぜひ参考にしてください。

| 比較項目 | 相続税路線価 | 固定資産税路線価 |

|---|---|---|

| 算出される評価額 | 相続税評価額 | 固定資産税評価額 |

| 算出される税金 | 相続税、贈与税 | 固定資産税、都市計画税、不動産取得税、登録免許税 |

| 評価機関 | 国税庁 | 市区町村(東京23区は東京都) |

| 評価頻度 | 毎年 | 3年ごと |

| 評価時点 | 1月1日 | 評価基準年の前年の1月1日 |

| 公表時期 | 7月ごろ | 評価年の4月ごろ |

| 価格水準 | 地価公示価格等の8割程度 | 地価公示価格等の7割程度 |

地価公示価格や実勢価格などとの違い

公的な土地の評価には、路線価のほかに「地価公示価格」「都道府県地価調査(基準地価格)」「固定資産税評価額」があります。固定資産税評価額とは、市区町村(東京23区は東京都)が3年ごとに定める評価基準にもとづき算出される土地の評価額です。

また、実際に売却したときの価格を「実勢価格」といい、一般的には「時価」と同じような使い方をしますが、時価はその金額での取引が想定される相場のことをいいます。実勢価格は不動産市場の動向によって変動します。

それぞれの評価についての情報は、以下の表の通りです。

| 比較項目 | 地価公示価格 | 都道府県地価調査(基準地価格) | 固定資産税評価額 | 実勢価格(時価) |

|---|---|---|---|---|

| 概要 | 土地の適正な価額 | 土地の適正な価額 | 主に固定資産税を算出する基準価額 | 実際の取引価格 |

| 用途 | 土地取引の指標等 | 土地収用(国や自治体が公共事業のために土地を取得すること)の算定の規準等 | 固定資産税、都市計画税、不動産取得税、登録免許税の算出 | 不動産の売り出し価格の設定等 |

| 評価機関 | 国土交通省 | 都道府県 | 市区町村(東京23区は東京都) | 市場 |

| 評価頻度 | 毎年 | 毎年 | 3年ごと | - |

| 評価時点 | 1月1日 | 7月1日 | 評価基準年の前年の1月1日 | - |

| 公表時期 | 3月 | 9月 | 評価年の4月ごろ | - |

●地価公示価格についてはこちら

路線価の調べ方

相続税路線価と固定資産税路線価では調べ方が異なっています。

相続税路線価は、国税庁のホームページにある「財産評価基準書 路線価図・評価倍率表」で、該当する市区町村と路線価図ページ番号を選択することで閲覧できます。一方、固定資産税路線価は、「一般財団法人 資産評価システム研究センター」が運営する「全国地価マップ」でも確認できるので必要に応じて見てみましょう。

●財産評価基準書 路線価図・評価倍率表はこちら

●全国地価マップはこちら

路線価の見方

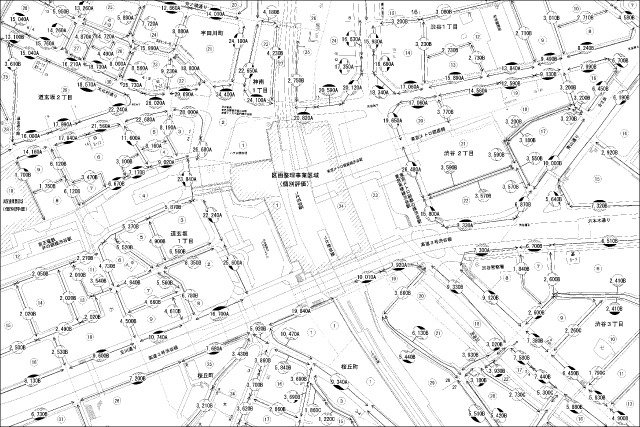

実際の路線価図は以下のように表示されます。下記の図は相続税路線価図の一例です。

(※1)相続税路線価図(路線価図の商用利用についてはこちら)

土地に接する路線ごとに路線価が設定されています。路線に示された数字から、土地1㎡あたりの価額を読み取れます。

相続税路線価図の主な特徴は以下の通りです。

・数値は1,000円単位

・数値の末尾にアルファベットが付き、土地が借地の場合の計算に使用する借地権割合を表す

・楕円や多角形の図形は、ビル街や繁華街、商業、住宅などの地区区分を表す

一方、固定資産税路線価図には以下のような特徴があります。

・数値は1円単位

・借地権割合を示すアルファベット表記がない

・地区分類を示す図形がない

路線価の種類によって、表記が異なることに注意しながら参照しましょう。

固定資産税路線価を使った土地等の固定資産税評価額の計算方法

固定資産税路線価により、土地等の固定資産税評価額を算出する具体的な計算式(路線価方式)は、以下の通りです。

固定資産税評価額=固定資産税路線価×画地補正率×地積

画地補正率とは、土地の奥行距離や形状などを考慮するための補正割合で、諸官庁が公表している奥行価格補正率表で確認できます。また、地積とは、土地の面積を指します。

●奥行価格補正率表についてはこちら

固定資産税評価額は、都税事務所や市区役所または町村役場から通知される、固定資産税の納税通知書に記載されている「課税明細書」で確認できます。そのほか「固定資産評価証明書」で見ることも可能です。

●固定資産評価証明書についてはこちら

相続税路線価を使った土地等の相続税評価額の計算方法

相続税路線価により、土地の相続税評価額を算出する計算式(路線価方式)は以下の通りです。

相続税評価額=相続税路線価×画地補正率×地積

以下では、実際に想定される計算例をご紹介します。画地補正率は種類によって数値が異なるため、詳細は諸官庁の奥行価格補正率表で確認してみましょう。

1つの路線に接している場合の計算方法

たとえば、土地が1つの路線に接している整形で長方形の土地の相続税評価額は、以下の計算式で求められます。

相続税評価額=路線価×奥行価格補正率×地積

たとえば、路線価が10万円、路線からの奥行距離が10m、地積が100㎡の、普通商業・併用住宅地区にある土地の場合は以下のように求められます。

相続税評価額=10万円×0.99×100=990万円

2つの路線に接している場合の計算方法

たとえば、2つの路線に接している整形で長方形の土地は、接し方によって以下の2通りが考えられます。

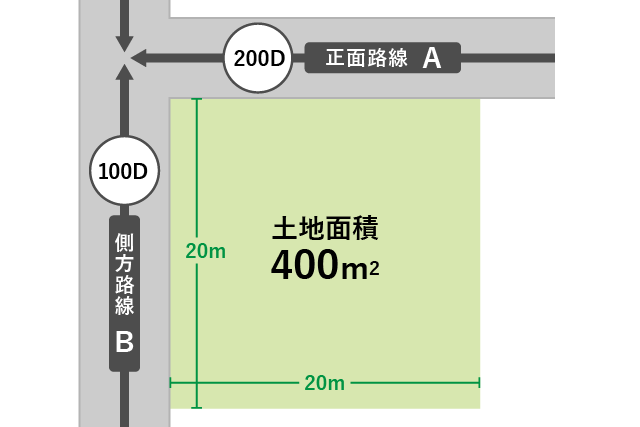

正面と側方で路線に接するケース

土地に接している路線が正面と側方にある、つまり土地が角地にある場合の計算式は以下の通りです。

相続税評価額={(正面路線価×奥行価格補正率)+(側方路線価×奥行価格補正率×側方路線影響加算率)}×地積

2つの路線のうち、各路線価に奥行価格補正率を乗じて高いほうが正面路線、低いほうが側方路線と判断します。

たとえば、路線価20万円、奥行価格補正率1.0の路線Aと、路線価10万円、奥行価格補正率1.0の路線Bに接する400㎡の、普通商業・併用住宅地区にある角地の場合で見てみましょう。

このとき、路線Aが(20万円×1.0=20万円)で正面路線、路線Bが(10万円×1.0=10万円)で側方路線と決まります。計算式は以下の通りです。

相続税評価額={(20万円×1.0)+(10万円×1.0×0.08)}×400=20.8万円×400=8,320万円

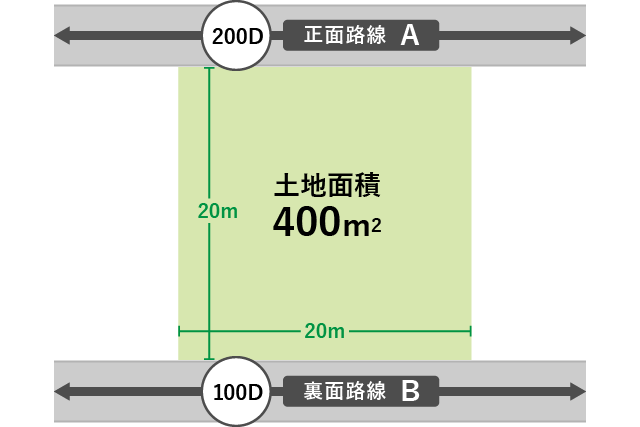

正面と裏面で路線に接するケース

土地に接している路線が正面と裏面にある場合の計算式は以下の通りです。

相続税評価額={(正面路線価×奥行価格補正率)+(裏面路線価×奥行価格補正率×二方路線影響加算率)}×地積

正面と側方の路線に接するケースと同様に、2つの路線のうち、各路線価に奥行価格補正率を乗じて高いほうが正面路線、低いほうが裏面路線と判断します。

路線価20万円、奥行価格補正率1.0の路線Aと、路線価10万円、奥行価格補正率1.0の路線Bに接する400㎡の、普通商業・併用住宅地区にある土地の例を見てみましょう。この場合、正面路線は路線A、裏面路線は路線Bです。

相続税評価額={(20万円×1.0)+(10万円×1.0×0.05)}×400=20.5万円×400=8,200万円

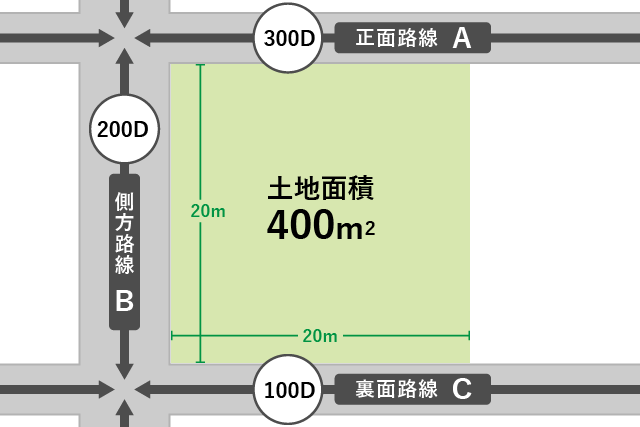

3つの路線に接している場合の計算方法

正面と側面と裏面で路線に接している場合の計算式は以下の通りです。

相続税評価額={(正面路線価×奥行価格補正率)+(側方路線価×奥行価格補正率×側方路線影響加算率)+(裏面路線価×奥行価格補正率×二方路線影響加算率)}×地積

各路線のうち、路線価に奥行価格補正率を乗じて最も高い路線が正面と決まります。正面路線に相対しているものが裏面路線、側方に位置するものが側方路線です。

たとえば、以下の3つの路線に接する400㎡の、普通商業・併用住宅地区にある土地では以下のように計算できるでしょう。

・路線価30万円、奥行価格補正率1.0の路線A

・路線価20万円、奥行価格補正率1.0の路線B(路線Aの側方に位置する)

・路線価10万円、奥行価格補正率1.0の路線C(路線Aに相対する)

このときの正面路線は路線A、側方路線は路線B、裏面路線は路線Cです。

相続税評価額={(30万円×1.0)+(20万円×1.0×0.08)+(10万円×1.0×0.05)}×400=32.1万円×400=1億2,840万円

土地を借りている場合の計算方法

普通借地権が設定された土地の相続税評価額を求めるには、自分で使用している土地(自用地)の価額に、さらに借地権割合を乗じる必要があります。計算式は以下の通りです。

相続税評価額=自用地の価額×借地権割合

借地権割合は路線価図上にアルファベットで示されており、それぞれが表す数値の割合を以下の表でまとめました。路線価図上で「100B」と表示されている場合は、路線価10万円、借地権割合80%と読み取れます。

| アルファベット | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

路線価が10万円、奥行価格補正率1.0、地積100㎡、借地権割合B(80%)の普通商業・併用住宅地区にある土地を借りている場合の相続税評価額は以下の通りです。

相続税評価額=10万円×1.0×100×0.8=800万円

土地を貸している場合の計算方法

普通借地権で貸している土地の相続税評価額は、自用地の価額から借地権の価額を差し引いて求めることが可能です。他人が利用している土地であり、自分で利用できないため、価額は下がります。原則として相続税評価額は以下のように求められます。

相続税評価額=自用地の価額×(1-借地権割合)

たとえば、路線価が10万円、奥行価格補正率1.0、地積100㎡、借地権割合B(80%)の普通商業・併用住宅地区にある土地を貸している場合の計算は以下の通りです。

相続税評価額=10万円×1.0×100×0.2=200万円

価額が設定されていない場合の計算方法

都市部の郊外や山間部など、価額が設定されていない地域もあります。その場合、「倍率方式」で相続税評価額を算出します。

倍率方式とは、固定資産税評価額に、国税庁が定める「評価倍率」を乗じて算出する方法です。評価倍率は、相続税路線価と同様に、国税庁が運営する「財産評価基準書 路線価図・評価倍率表」で都道府県を選択してから、評価倍率表(一般の土地等用)を見ることで確認できます。計算式は以下の通りです。

相続税評価額=固定資産税評価額×評価倍率

よくある質問

ここからは、路線価についてのよくある質問をご紹介します。

路線価を用いたマンションの価額の計算方法は?

マンションの土地の価額は以下の計算式で求められます。具体的に見ていきましょう。

マンションの土地の価額=路線価×地積×画地補正率×敷地権の割合×区分所有補正率

令和5(2023)年度の税制改正により、令和6(2024)年以降はこれまでの計算式に区分所有補正率をかけて評価するようになりました。区分所有補正率とは、マンションの価額と相場との差を是正するための補正率で、建物の築年数や総階数などによって決まります。詳しくは国税庁ホームページをご参照ください。

路線価はどうやって決まる?

路線価は国税庁によって毎年7月1日(7月1日が祝日の場合はそれ以降の直近の平日)に公表されます。不動産鑑定士の意見を参考にしつつ、不動産の取引事例や国土交通省の地価公示から最終的な価額が決まります。

アプリやツールで路線価から土地の価額を計算できる?

路線価や土地面積を入力するとそれを土地の価額の計算式に当てはめ、計算してくれるサイトは存在します。計算ミスや必要な情報の過不足がなく、簡単かつ正確に土地の価額を求められるのがメリットです。

【口コミあり】節税するには売却するのも方法の1つ

使っていない土地・住宅の固定資産税や都市計画税が気になる方は、売却を検討するのがおすすめです。というのも、不動産を売却すれば税金を支払う必要がなくなるからです。ここからは、税金が気になっていた不動産を三井のリハウスで売却した人の体験談をご紹介します。

| 【体験談の集計概要】 三井のリハウスが独自に集計した体験談を掲載しています。 募集期間:2024年3月1日~2024年3月31日 対象者:三井のリハウスで不動産売買をしたことがある方 回答人数:14,281人 調査方法:Webでのアンケート |

【60代・高額な税がかかる更地の売却を成功させた方の体験談】

先祖から譲り受けていた土地に家を建てて借家にしていましたが、家が古くなり更地にしたとたん固定資産税が増額し驚きました。突き当たりの土地で駐車場にもできず建て替えも難しい。1円も生まない土地に高額な固定資産税。売却を考えましたが、家の前の道が私道で、建て替えや売却には私道に面している全ての家の承認が必要とのことでした。

何社かにあたりましたが断られ、三井のリハウスさんだけが「難しいけどやってみましょう」といってくださりお願いすることに。市役所に何度も足を運び、両側の家々にも頭を下げてくださり。本当によくしていただきました。おかげさまで地元の不動産会社さんとご縁をいただき売却することができました。

【60代・相続したマンションの売却を成功させた方の体験談】

急に母が亡くなりマンションを相続することになりました。初めての経験でどうしてよいか分からず、管理共益費と駐車料、固定資産税を払い続けていました。たまたま自宅の住宅メーカー三井ホームからの案内で三井不動産のイベントがあり参加したことで、リハウスの担当者さんと出会うことができました。

不動産売却の際は信頼できる不動産会社へ

この記事では、路線価の概要から、路線価を使った土地の価額の算出方法について解説してきました。土地を所有していると毎年固定資産税が発生しますが、売却すればその負担がなくなります。

売却を成功させるためには、実績が豊富な不動産会社に依頼することが大切です。三井のリハウスは、100万件を超える取引実績で得たノウハウをもとに、不動産の売却を丁寧にサポートします。不動産の売却に迷っている方でも、お気軽にご相談ください。

●お問い合わせはこちら

※1出典:国税庁「財産評価基準書 路線価図・評価倍率表」

https://www.rosenka.nta.go.jp/main_r07/tokyo/tokyo/prices/html/40045f.htmを加工して作成

(最終確認:2026年1月22日)

不動産鑑定士 竹内英二

株式会社グロープロフィット代表取締役。不動産鑑定士、宅地建物取引士をはじめとしたさまざまな資格を保有。不動産の専門家として、不動産鑑定やコンテンツのライティングなども行なっている。

https://grow-profit.net/