不動産売却でかかる税金をシミュレーションしよう

不動産売却を行うと、いくつかの税金がかかります。税金がどのくらいかかるのか、事前にシミュレーションしておくことは、売却の計画を立てるうえで重要です。今回は、不動産売却ではどんな税金がかかるのか、どのように金額をシミュレーションすればよいのかをお伝えします。

目次

不動産売却にかかる税金とは?

不動産売却をすると手元にお金が入ってきますが、一方で、売却時の仲介手数料や引越し費用など、出ていくお金もあります。その1つが「税金」です。不動産を売却する前に、大まかに税額を把握しておくことは、スムーズに売却を進めるうえで重要なポイントになるでしょう。

しかし、かかる税額を事前に把握しておきたいと考えるものの、どんな税金がかかり、どのようにシミュレーションをすればよいのか分からないという人は多いのではないでしょうか?

そこで今回は、売却時にかかる税金の種類と、そのシミュレーション方法をご紹介します。まずは、売却時にかかる税金の種類を見ていきましょう。かかる税金は以下の4種類があります。

譲渡所得税

譲渡所得税とは、不動産売却によって出た利益に対してかかる税金です。正確には、所得税・復興特別所得税・住民税の名目で徴収されますが、一般的にそれらを総合して譲渡所得税と呼ばれています。なお、復興特別所得税の徴税は、2037年までの予定となっています。

課税の対象となる「譲渡所得」は、不動産を売却して得た金額から、不動産を購入した際の金額や売却時の諸費用などを差し引いた金額を指します。また、譲渡所得にかかる税率は、対象の不動産の所有年数によって以下のように変化します。

| 所有期間 | 名称 | 税率 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 39.63% |

| 5年超 | 長期譲渡所得 | 20.315% |

具体的な金額は、上記の考え方を基本として、後ほどご紹介する特例を加味したうえで決定します。

また、買い替えの際に譲渡所得税の支払いを将来に繰り延べできる「特定のマイホームを買い換えたときの特例」や、売却で損失が出てしまったときに利用できる「譲渡損失の損益通算及び繰越控除の特例」などの制度も用意されています。

●譲渡所得税に関して詳しくはこちら

不動産譲渡にかかる税金とは?「譲渡所得税」の基礎知識

印紙税

印紙税とは、法律によって課税対象として定められた、経済的なやりとりを行う契約書や領収書などの文書に対してかかる税金です。不動産売却に際しては、不動産売買契約書の作成にあたって課税されます。

税額は売却金額によって変動し、不動産売買契約書にかかる印紙税の場合、2014年4月1日〜2024年3月31日の間に作成されたものについては軽減措置が用意されています。詳しい金額は以下の表の通りです。

| 契約金額 | 本則税額 | 軽減後の金額 |

|---|---|---|

| 10万円超~50万円以下 | 400円 | 200円 |

| 50万円超~100万円以下 | 1000円 | 500円 |

| 100万円超~500万円以下 | 2000円 | 1000円 |

| 500万円超~1000万円以下 | 1万円 | 5000円 |

| 1000万円超~5000万円以下 | 2万円 | 1万円 |

| 5000万円超~1億円以下 | 6万円 | 3万円 |

| ※以上省略 |

※1

登録免許税

登録免許税とは、不動産や会社などの状況や権利関係を公的に示すための「登記」をする際にかかる税金です。不動産売却においては、売却する不動産に抵当権が設定されている場合に、その権利を抹消する必要があります。その際、「抵当権抹消登記」を行ううえで登録免許税がかかるのです。

抵当権抹消登記にかかる登録免許税は、不動産1件に付き1000円となっています。そのため、もし一戸建てと土地を同時に売却しようと考えていて、建物と土地両方に抵当権が設定されている場合は、建物自体で1000円、土地で1000円がかかります。

●抵当権抹消登記に関する記事はこちら

抵当権抹消手続きとは?5つのステップで解説

ちなみに、不動産を売却した後は、不動産の所有者が移るため、所有移転登記も必要になります。この際にも登録免許税がかかりますが、この場合は買主負担となるのが一般的です。

消費税

消費税は、事業者が商品の販売やサービスの提供によって得る対価に対して、消費者側が支払う税金です。不動産売却に際しては、不動産会社へ仲介を依頼した際の仲介手数料や、登記を司法書士に依頼した際の費用などに対してかかります。

●不動産売却の仲介手数料にかかる消費税に関する記事はこちら

不動産売買の仲介手数料には消費税がかかる!計算するときの注意点も解説

譲渡所得税には特例がある

不動産売却時にかかる税金の種類をご紹介しましたが、そのなかでも特に大きな負担になりやすいのが譲渡所得税です。しかし先述の通り、譲渡所得税には特例があり、それを利用すれば負担を減らすことができます。どのような特例があるのか、見ていきましょう。

3,000万円の特別控除の特例

売却する不動産がマイホームである場合は、所有期間に関係なく、譲渡所得から最高3000万円分が課税対象から控除される特例です。この特例を利用するには、住まなくなってからの期間や買主との関係性などの面で条件があります。

●居住用財産3000万円控除に関する記事はこちら

居住用財産3000万円控除|不動産売却時に活用できる控除とは?

また、相続によって手に入れた、被相続人(亡くなられた人)が住んでいたマイホームを売却する際にも、譲渡所得から最高3000万円分を課税対象から外すことができる可能性があります。この場合には、建築日や登記状況など、マイホームを売ったときの特例と違った条件があるため、利用できそうな場合は事前に国税庁のホームページで条件を確認しておきましょう。

10年超所有してる場合の軽減税率の特例

売却する不動産がマイホームである場合、その不動産の所有期間が10年を超えているときには、譲渡所得税の税率が軽減される特例です。税率の軽減は、譲渡所得の額によって以下のように異なります。

| 譲渡所得額 | 税率 |

|---|---|

| 6000万円以下 | 14.21% |

| 6000万円超 | 20.315% |

※2

相続財産を譲渡した場合の取得費の特例

相続や遺贈によって手に入れた不動産を売却した場合、一定の相続税額を、譲渡所得を計算する際の取得費として加算できる特例です。この特例にも、利用するには譲渡時期や相続税の課税などの条件があります。

上記以外の特例

上でご紹介した以外にも以下のような特別控除が用意されています。※3

・公共事業などのために土地や建物を売った場合の5,000万円の特別控除の特例

・特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

・特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

・平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除の特例

・農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

・低未利用土地等を売った場合の100万円の特別控除の特例

自分が所有している不動産はどのような状況にあるのかを把握して、使えそうな特例があれば詳しい利用条件を調べてみるとよいでしょう。

譲渡所得税をシミュレーションするには?

譲渡所得の税額や特例についてご紹介してきましたが、実際の金額をシミュレーションするにはどうしたらよいのでしょうか?ここでは譲渡所得税の計算方法についてお伝えします。

譲渡所得税を計算するには、まず以下の計算式に従って、譲渡所得の金額を出しましょう。

・譲渡所得 = 不動産売却額等(譲渡収入金額) – (不動産を買ったときの費用(取得費) + 売却時の諸費用(譲渡費用))

不動産売却額が不明な場合は、無料査定を利用して売却想定額を出すとよいでしょう。また、譲渡所得の金額を出す際に必要な取得費に関しては、「実額法」か「概算法」で算出した金額のうち、額が大きいほうを使用することになります。

実額法とは、建物を取得してから売却するまでの期間で下がった不動産の価値を加味して「減価償却費」を差し引いて考える方法です。一方「概算法」は、その名の通り概算的に不動産売却時の5%を取得費と考える方法です。

そのうえで以下の計算式のように税率を掛けて具体的な金額を算出していきます。

・譲渡所得税額 = (譲渡所得 – 特別控除額) × 税率

このとき、特別控除で利用できるものがあればその分の金額を引きます。また、税率に関しては、所有期間に応じて対象不動産に合った税率を選びましょう。

しかし、実際に自分で計算してみようと考えても、減価償却や特別控除などややこしく面倒に感じる人もいるのではないでしょうか?そこで次の章では、より簡単に譲渡所得税を算出する方法をご紹介します!

三井のリハウス売却時の税金シミュレーションがおすすめ!

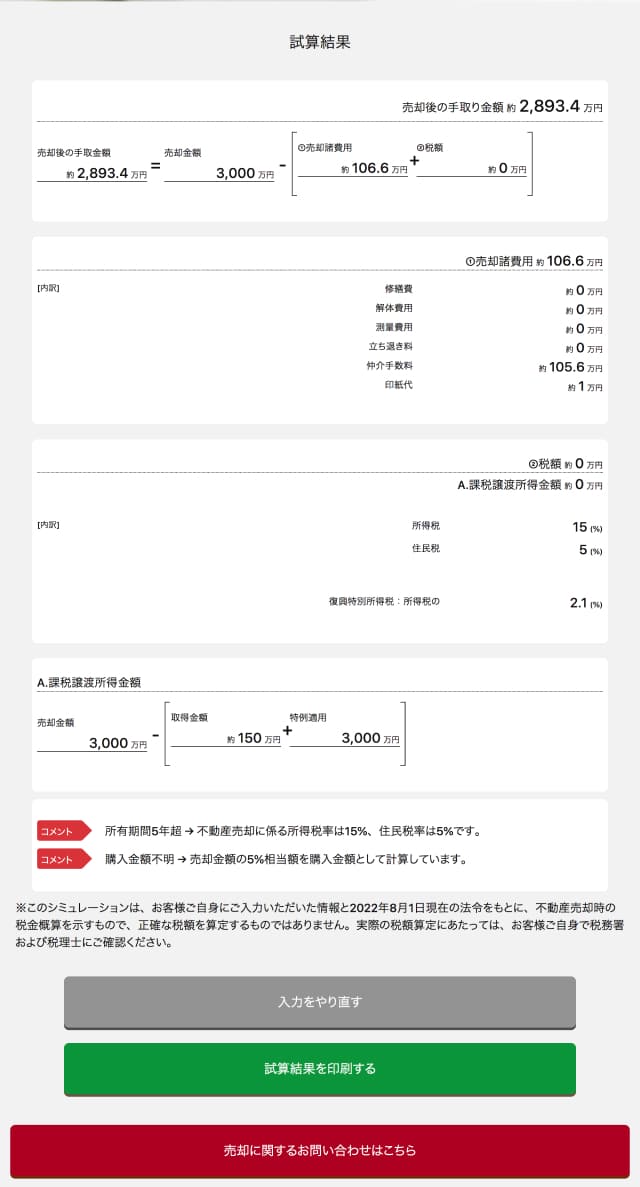

三井のリハウスのサイトでは、譲渡所得税が簡単に算出できるシミュレーターが用意されています。このシミュレーターを使えば、必要情報を入力するだけで簡単に譲渡所得税の想定額を算出することができます。

シミュレーターの利用に料金がかかったり、メールアドレスや電話番号などの個人情報を入力したりする必要はありません。必要な情報と詳しい使い方について見ていきましょう。

必要な情報

シミュレーションをするうえで入力が求められる情報は以下の9項目です。

・売却金額

・不動産種別

・所有不動産の用途

・面積

・購入時の金額(修繕費・諸費用)※任意

・売却時のそのほかの支出※任意

・売却相手

・2年間の特別控除の使用歴有無

・購入日・売却日

もし売却金額が分からない場合は、無料査定を受けたり、同じような条件の物件がどのくらいの金額で売り出されているのかを物件情報サイトで確認したりして相場を調べましょう。

●不動産無料査定はこちら

シミュレーターの使い方

上記の情報をそろえたら以下のURLにアクセスし、シミュレーターを使ってみましょう!簡単3ステップ、数分で結果までたどり着くことができます!

●三井のリハウス売却時の税金シミュレーションはこちら

[ 1 ] 必要情報を入力する

サイトにアクセスすると、情報入力欄が用意されているので、入力欄に従って情報を入力します。

[ 2 ] 「送信」ボタンを押す

必須情報を全て入力するとページ最下部の「送信」ボタンが押せるようになるため、そのボタンを押します。

[ 3 ] すぐに結果が分かる!

送信ボタンを押すと画面が切り替わり、結果が出てきます。結果を書面で残したければ印刷できますし、不明点があればそのまま問い合わせへつなげることもできます。

●三井のリハウス売却時の税金シミュレーションはこちら

税金をはじめ売却に不安があるならまずは相談!

ここまで、不動産売却時にかかる税金の種類や、特に金額が大きくなりやすい譲渡所得税の軽減措置やシミュレーションの方法についてご紹介してきました。不動産売却は人生でそう何度も行うものではなく、税金以外にも進め方や必要な準備など慣れないことで不安が大きいと感じる人も多いのではないでしょうか?

不動産売却をしたいと考えるなら、まずは無料査定を行い不動産会社へ相談してみることをおすすめします。所有している不動産やあなたの状況を加味しながら、プロの視点で売却をスムーズに進めるアドバイスやサポートをしてくれるでしょう。

●三井不動産リアルティへの問い合わせはこちら

※1出典:不動産売買契約書の印紙税の軽減措置,国税庁

https://www.nta.go.jp/law/shitsugi/inshi/08/10.htm

(最終確認:2022年9月26日)

※2出典:譲渡所得の計算方法,三井のリハウス

https://www.rehouse.co.jp/mtebiki/11/

(最終確認:2022年9月26日)

※3出典:譲渡所得の特別控除の種類,国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3223.htm

(最終確認:2022年9月26日)

宮原裕徳

株式会社ラムチップ・パートナーズ 所長。税理士。日本のみならず、東南アジアも含めた不動産にかかわる会計・税務に精通している。法人や個人向けの節税セミナーなども行っている。

https://www.miyatax.com/